«Ruhe bewahren in turbulenten Zeiten»

Auslöser war aus unserer Sicht eine Reihe von Faktoren: ein Anstieg der globalen Anleiherenditen angeführt von den USA, das steigende US-Budgetdefizit sowie der überraschende Anstieg des Lohnwachstums. Die Volatilität stieg von einem extrem niedrigen Niveau abrupt an, was viele der Marktteilnehmenden überraschte, die mit Anlageprodukten auf weiter tiefe Aktienschwankungen gesetzt hatten. Auch die plötzlich einsetzenden Programmverkäufe – der Hochfrequenzhandel – dürfte dabei eine Trend verstärkende Rolle gespielt haben.

Wichtig zu erwähnen ist die Tatsache, dass aus fundamentaler Sicht keine Anzeichen erkennbar waren. Ganz im Gegensatz zu den Marktkorrekturen 2000, 2008 oder 2011, als viele Vorlaufindikatoren eine klar schlechtere globale Konjunktur anzeigten. Eine baldige Rezession ist unserer Einschätzung nach nicht auszumachen. Die erneut starken US-Arbeitsmarktdaten von Anfang März untermauern dies, wurden die Erwartungen mit einem Zuwachs von 313 000 neuen Stellen doch deutlich übertroffen. Die Arbeitslosenrate verharrt auf 4,1 % und die Partizipationsrate ist sogar von 62,7 % auf 63 % gestiegen.

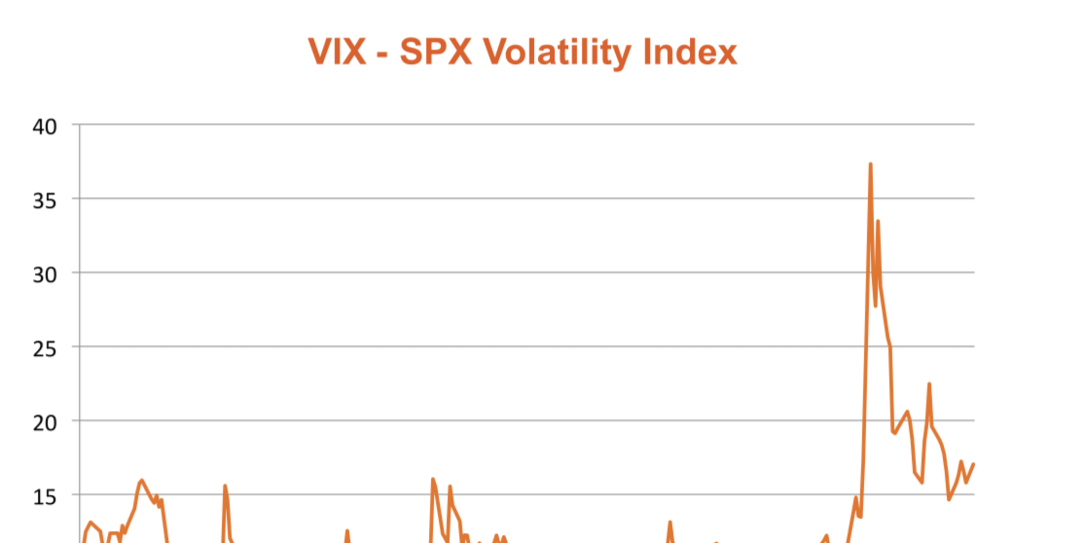

Der zu beobachtende Anstieg der Volatilität vom unterdurchschnittlichen Niveau im letzten Jahr, siehe auch obige Grafik, ist ein Prozess, der unserer Meinung nach noch nicht abgeschlossen ist. Der Zinserhöhungszyklus sowie die protektionistische US-Handelspolitik bergen eine gewisse Unsicherheit. Sollten die bisher angekündigten US-Strafzölle flächendeckend eingeführt werden, wäre der negative Effekt auf die Konjunktur gering, machen Stahl- und Aluminiumexporte doch lediglich 0,3 % der Weltexporte und weniger als 2 % der US-Importe aus. Unser Basisszenario ist deshalb, dass ein Handelskrieg vermieden werden kann, da es am Ende nur Verlierer gäbe. Schwierig abzuschätzen ist jedoch, wie die künftige US-Handelspolitik aussehen wird, da auch der bisherige oberste Wirtschaftsberater Gary Cohn durch Larry Kudlow ersetzt wurde. Kurzfristig ist mit weiterer Marktnervosität zu rechnen, weshalb es für mittel- bis langfristig orientierte Anleger wichtig ist, Ruhe zu bewahren. Panikverkäufe aufgrund von Emotionen sind aus unserer Sicht fehl am Platz.

Welche Implikationen haben nun die eingangs ausgeführten Marktverwerfungen auf unsere verwalteten Portfolios? Im Januar haben wir unsere Aktienquote auf neutral gesenkt und die freigewordene Liquidität auf dem Konto belassen, was in der Retrospektive die richtige Entscheidung war. Nach dem ersten Kursrutsch entschieden wir uns dazu, unsere Absicherung via Put-Optionen auf den S & P 500 mit Fälligkeit März und Juni 2018 zu schliessen und den Gewinn mitzunehmen. Mitte Februar nutzten wir dann die Schwächephase und hoben die Aktienquote wieder auf das ursprüngliche Niveau an.

*Christof Wille

Direktor Business Development, Factum AG, Vaduz

Zu diesem Thema wurden noch keine Kommentare geschrieben

Kleines Vademecum für Kommentarschreiber

Wie ein Kommentar veröffentlicht wird – und warum nicht.

Wir halten dafür: Wer sich an den gedeckten Tisch setzt, hat sich zu benehmen. Selbstverständlich darf an der gebotenen Kost gemäkelt und rumgestochert werden. Aber keinesfalls gerülpst oder gefurzt.

Der Gastgeber bestimmt, was für ihn die Anstandsregeln sind, und ab wo sie überschritten werden. Das hat überhaupt nichts mit Zensur zu tun; jedem Kommentarschreiber ist es freigestellt, seine Meinung auf seinem eigenen Blog zu veröffentlichen.

Jeder Artikel, der auf vaterland.li erscheint, ist namentlich gezeichnet. Deshalb werden wir zukünftig die Verwendung von Pseudonymen – ausser, es liegen triftige Gründe vor – nicht mehr dulden.

Kommentare, die sich nicht an diese Regeln halten, werden gelöscht. Darüber wird keine Korrespondenz geführt. Wiederholungstäter werden auf die Blacklist gesetzt; weitere Kommentare von ihnen wandern direkt in den Papierkorb.

Es ist vor allem im Internet so, dass zu grosse Freiheit und der Schutz durch Anonymität leider nicht allen guttut. Deshalb müssen Massnahmen ergriffen werden, um diejenigen zu schützen, die an einem Austausch von Argumenten oder Meinungen ernsthaft interessiert sind.

Bei der Veröffentlichung hilft ungemein, wenn sich der Kommentar auf den Inhalt des Artikels bezieht, im besten Fall sogar Argumente anführt. Unqualifizierte und allgemeine Pöbeleien werden nicht geduldet. Infights zwischen Kommentarschreibern nur sehr begrenzt.

Damit verhindern wir, dass sich seriöse Kommentatoren abwenden, weil sie nicht im Umfeld einer lautstarken Stammtischrauferei auftauchen möchten.

Wir teilen manchmal hart aus, wir stecken auch problemlos ein. Aber unser Austeilen ist immer argumentativ abgestützt. Das ist auch bei Repliken zu beachten.

Wenn Sie dieses Vademecum nicht beachten, ist das die letzte Warnung. Sollte auch Ihr nächster Kommentar nicht diesen Regeln entsprechen, kommen Sie auf die Blacklist.

Redaktion Vaterland.li

Diese Regeln haben wir mit freundlicher Genehmigung von www.zackbum.ch übernommen.